遺留分「侵害額はいくらになりますか?」

2016.08.29更新

< 事 案 >

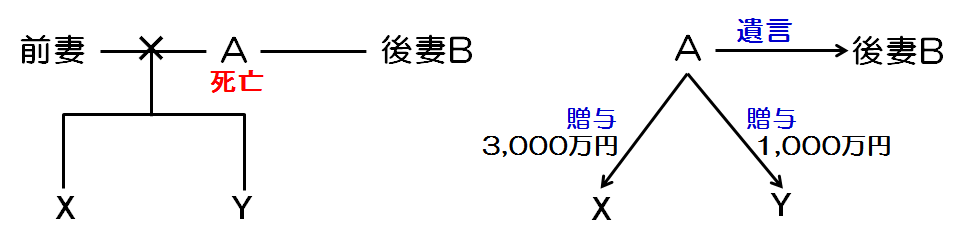

亡父Aは下記財産目録の遺産を有していましたが、先月亡くなりました。Aは全財産を後妻Bに相続させる旨の公正証書遺言を作成していました。

Aの子はX、Yのみであり、Aは生前にXに事業資本として3,000万円、Yに嫁入準備金として1,000万円をそれぞれ贈与しています。

Aの遺言内容はX及びYの遺留分を侵害するでしょうか。

(財産目録)

遺産内訳 価額

土地 8,000万円

建物 2,000万円

株式 1,000万円

預貯金 3,000万円

借入金 -2,000万円

< 問 題 点 >

① 遺留分割合の計算方法

② 遺留分算定の基礎となる財産の計算方法

< 回 答 ① >

1 事前準備

遺留分額を算定する前段階として、まずは相続人の範囲及び被相続人の相続財産を確定する必要があります。

本事例では、相続人は後妻Bと子X、Yとなります。相続財産は上記の財産目録のとおりです。

2 遺留分の割合

相続人の範囲及び相続財産が確定したところで、次は各相続人の遺留分の割合を計算します。

遺留分の割合は相続人の範囲に応じて異なります。

① 相続人が直系尊属のみ ⇒ 被相続人の財産の1/3

② ①以外 ⇒ 被相続人の財産の1/2

さらに、上記①又は②の割合に各相続人の法定相続分を乗じて個々の割合を計算します。

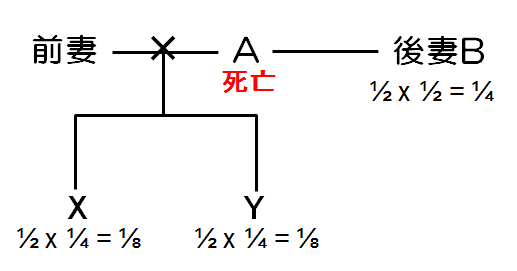

本事例では、Aの相続人は後妻Bと子X、Yとなりますので、全体の遺留分は上記②のとおりAの遺産の1/2です。

そして、B、X、Yの各相続人の法定相続分は1/2、1/4、1/4です。

したがって、Bの遺留分は1/2×1/2=1/4、X、Yの各遺留分は1/2×1/4=1/8ずつとなります。

< 回 答 ② >

1 遺留分算定の基礎となる財産

(計算式)

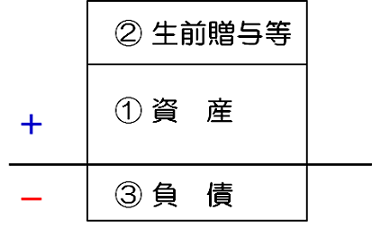

遺留分算定の基礎となる財産

=①(資産)+②(生前贈与等)-③(負債)

各相続人の遺留分割合が確定したところで、次は遺留分算定の基礎となる財産を計算します。

計算方法は上記計算式のとおりですが、②生前贈与等及び③負債について詳しく説明します。

(1) 生前贈与等がある場合

生前贈与等が下記①~④のいずれかに該当する場合、贈与財産等を遺留分算定の基礎となる財産に加えて評価します。

① 相続開始前1年間にした贈与財産

② 当事者双方が遺留分権利者に損害を加えることを知ってした相続開始の1年前の贈与財産

③ 当事者双方が遺留分権利者に損害を加えることを知ってした不相当な対価の有償行為の対象となった財産

④ 相続人の特別受益となる贈与財産

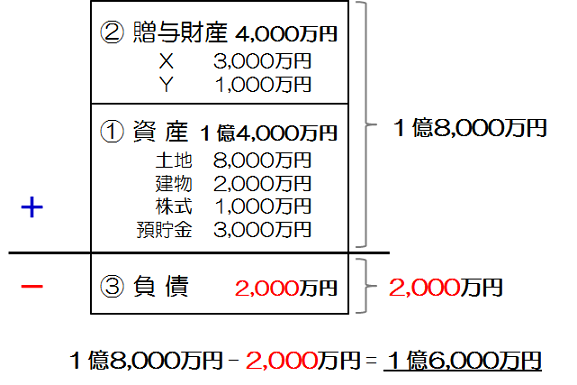

本事例では、Aが生前にXに事業資本として3,000万円、Yに嫁入準備金として1,000万円が贈与されています。

これらの贈与はいずれも④の特別受益となる贈与財産に該当しますので、遺留分算定の基礎となる財産に加算して評価されます。

(2) 負債がある場合

負債については、原則として遺留分算定の基礎となる財産から控除します。

ただし、裁判例においては、負債が保証債務の場合控除しないとするものがあるので注意が必要です。

本事例では、保証債務ではないので、Aの負債は遺留分算定の基礎となる財産から控除することになります。

< 補 足 >

本事例のように1人の相続人に対して負債を含めた全財産を相続させる旨の遺言がある場合、負債の評価が争われることがあります。すなわち、第三者である債権者は遺言内容に拘束されないため、債権者との関係では負債は法定相続分に応じた分割債務になります。そうすると、遺留分侵害を主張する相続人は、債権者との関係では負債を負うことになりますので、遺留分侵害額を計算するにあたり、法定相続分に応じて承継される負債部分のリスクを加算すべきと主張したいところです。しかし、判例は、法定相続分に応じた負債は加算しないとしています。

2 本事例について

(1) 上記のことをふまえて以下のとおり計算すると、遺留分算定の基礎となる財産は1億6,000万円となります。

(2) 遺留分侵害額の算定

X、Yの遺留分を侵害しているか否かは、X及びYの遺留分額を計算し、X及びYが実際に相続により利益を得た金額を比較します。

X、Yの遺留分額は、遺留分算定の基礎となる財産に遺留分の割合を乗じて計算します。

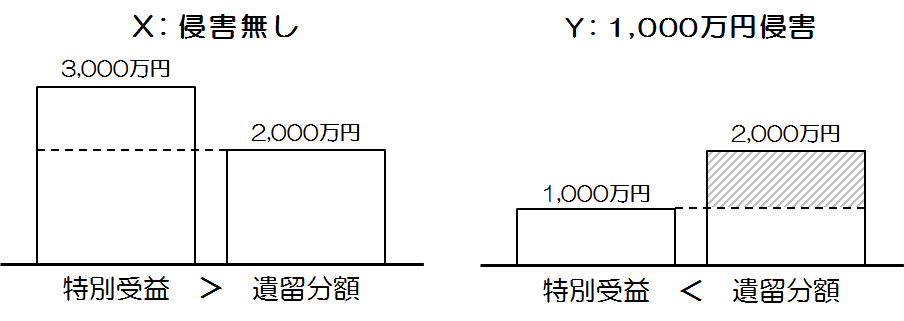

そうすると、X及びYの遺留分額は、1億6,000万円×1/8=2,000万円となります。

他方でX及びYが実際に相続により利益を得た金額は以下のとおりです。

本事例では、全財産をBに相続させる旨の遺言があるため、上記補足のとおり、相続債務については特別受益から控除しないことになります。

X: 特別受益3,000万円>遺留分額2,000万円

Y: 特別受益1,000万円<遺留分額2,000万円

X及びYの各遺留分額と実際に相続による利益を得た金額とを比較しますと、Xについては、遺留分を侵害しませんが、Yについては2,000万円-1,000万円=1,000万円の限度で遺留分を侵害していることが分かります。

以上のことから、Aの遺言内容は、Xの遺留分は侵害しませんが、Yの遺留分は1,000万円の限度で侵害するという結論になります。

なお、本事例ではYはBに対して遺留分減殺請求をすることになります。遺留分減殺請求の対象となるのは全遺産となりますので、自宅が遺留分減殺請求の対象にもなり得ます。Bからは、不動産の評価方法を争うなどしてYの遺留分侵害額を争うなどの反論が考えられます。

本事例ではBにある程度の預貯金があるため、価額賠償により解決することも考えられます。近年ではこのような場合にキャッシュがなく遺留分減殺請求の対応に窮する事案も数多くあります。遺留分問題を相続人に残さないためには生命保険等を活用することも有益です。

< 勘 処 >

遺留分算定の基礎となる財産を正確に算定すべし!!

遺留分一般についてはこちら

遺留分請求の期間制限についてはこちら

投稿者: